Новый РБК 100: уверенный рост рынка акций и перегретая экономика

РБК выпустил флагманский ренкинг компаний — снова в видоизмененном виде, на основе биржевых оборотов их акций за минувший год. РБК 100 образца осени 2023 года — это история про рост рынка на деньги частных инвесторов и рост экономики на деньги государства

Второй год подряд мы выпускаем ренкинг РБК 100 — продукт прежде всего для частных инвесторов, призванный служить дополнительным ориентиром в непростые времена. Он ранжирует торгуемые на бирже компании России по совокупному объему торгов долевыми бумагами за 12 месяцев, завершившихся 30 сентября 2023 года. Проект пришел на смену многолетнему рейтингу РБК 500, поставленному на паузу на фоне сокращения количества раскрываемой компаниями финансовой информации.

По традиции, начавшейся в прошлом году, глядя на свежий ренкинг РБК 100, мы видим, как прошли этот период фондовый рынок и шире — экономика, какие тренды, риски и перспективы можно разглядеть сквозь призму ренкинга.

Что происходило с фондовым рынком

За 12 месяцев, закончившихся в сентябре 2023 года, российский фондовый рынок показал существенный рост. В октябре 2022 года индекс Мосбиржи (учитывает 45 наиболее ликвидных российских акций) на внутридневном базисе опускался до 1775 пунктов, едва не достигнув самого низкого значения февраля 2022 года (1682 пункта, что стало тогда шестилетним минимумом). Такие значения индекса в начале октября были связаны с объявлением частичной мобилизации в России, напоминает персональный брокер инвестбанка «Синара» Артем Колбасин.

К концу сентября 2023 года индекс прибавил 76,5% от своего октябрьского внутридневного минимума и достиг отметки 3133,26 пункта (данные к закрытию торгов 29 сентября). Это приближается к результатам докризисного периода (в первой половине февраля 2022 года значение индекса составляло около 3500 пунктов), но все еще далеко от наиболее успешного для российского рынка четвертого квартала 2021 года, когда значение индекса превышало отметку 4000 пунктов.

Объем торгов на фондовом рынке (без учета однодневных облигаций) за октябрь 2022 года составил 1,95 трлн руб., а в сентябре 2023 года — уже 3,98 трлн руб., следует из статистики Мосбиржи. То есть за отчетный период произошло удвоение совокупного месячного объема торгов акциями российских компаний.

Динамика объемов торгов акциями и депозитарными расписками российских компаний на Московской бирже

Источник: Московская биржа

Первая тройка с наибольшим объемом торгов не изменилась по сравнению с прошлогодним ренкингом: первое место занимает Сбербанк (совокупный объем торгов — 3,14 трлн), следом идут «Газпром» (1,22 трлн руб.) и ЛУКОЙЛ (1,13 трлн руб.). Но показатели объема торгов многих крупнейших российских эмитентов (голубых фишек) значительно ухудшились по сравнению с данными за октябрь 2021-го — сентябрь 2022 года. Так, объемы торгов акциями «Газпрома» сократились на 72,6%, «Норникеля» — более чем на 56%, «Роснефти» — почти на 50%, следует из ренкинга РБК.

Главная причина сокращения по сравнению с периодом, который частично пришелся на досанкционный 2021 год, — уход инвесторов-нерезидентов, говорит аналитик УК «Ингосстрах-Инвестиции» Артем Аутлев. Именно нерезиденты, по словам эксперта, были основными покупателями и продавцами ценных бумаг крупнейших российских компаний. С этим согласен и портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин: «Ушли иностранцы, которые много занимали в оборотах таких компаний, как «Яндекс», Сбербанк, НОВАТЭК.

Сейчас доля нерезидентов во free-float заморожена (с конца февраля 2022 года инвесторы из недружественных стран не могут совершать операции на российском рынке). Торгуемый объем после заморозки составляет лишь 10%, оценивала Мосбиржа. До заморозки торгуемый free-float российских компаний на всех биржах с учетом депозитарных расписок составлял порядка 40%, напоминает старший инвестиционный консультант ФГ «Финам» Тимур Нигматуллин.

Почти весь активный free-float находится у резидентов (прежде всего физических лиц), и незначительным объемом бумаг владеют дружественные нерезиденты. «Доля иностранных инвесторов в торгах упала практически до нуля», — говорится в стратегии Мосбиржи на 2024–2028 годы.

Ряд российских эмитентов показали рост объема торгов за отчетный период. Так, объем торгов бумагами «Полюса» вырос на 57,8%, «Магнита» — более чем на 40%, «Транснефти» — почти на 530%. Росту торгов акциями этих эмитентов способствовали разные корпоративные события с их стороны, объясняют эксперты. Для «Полюса» таким событием было объявление buyback (обратного выкупа) собственных акций, для «Магнита» — выкуп акций у нерезидентов с дисконтом, а для «Транснефти» — новости о сплите (дроблении) акций, перечисляет Аутлев. Рост на 27,2% объема торгов в бумагах ВТБ мог быть связан с объявлением дополнительной эмиссии, добавляет Нигматуллин.

Несмотря на снижение оборотов у лидеров ренкинга, «крупные голубые фишки все равно остаются и более ликвидными, и одновременно одними из самых устойчивых бизнесов в российской экономике», подчеркивает директор по инвестициям, начальник департамента по доверительному управлению активами «Ренессанс Капитала» Игорь Даниленко. Более половины совокупного объема торгов по ренкингу приходится на акции девяти самых торгуемых компаний.

Какие тренды главенствуют на рынке

Доминирование локальных розничных инвесторов

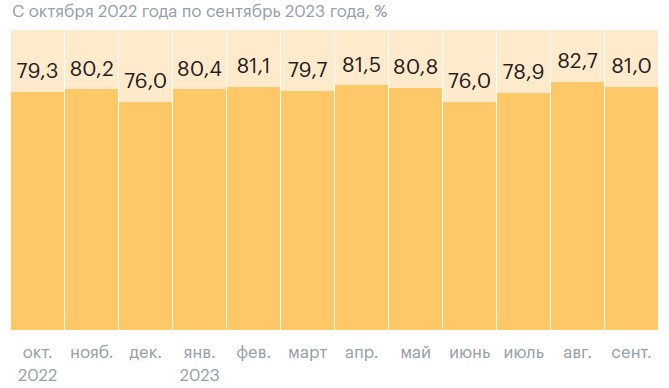

Рост доли розничных инвесторов на рынке акций продолжается второй год. По итогам сентября 2023 года доля физических лиц в объеме торгов акциями увеличилась до 81% по сравнению с 79,3% в октябре 2022-го, оценивала Мосбиржа. Число физлиц, имеющих брокерские счета на площадке, по итогам сентября достигло 27,5 млн человек. При этом сделки на бирже в сентябре заключали более 3,5 млн частных инвесторов, что является рекордом за всю историю биржевых торгов.

По сути, рост рынка происходит на деньги частных инвесторов, отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Павел Гаврилов. «Вероятно, геополитические риски были «переварены», а новые санкции не получают отклика, так как они уже не столь угрожающие, и бизнес научился работать в новых условиях. Позитивно также возвращение многих компаний к выплате дивидендов и раскрытию финансовых показателей», — объясняет эксперт.

Однако, несмотря на рост брокерских счетов, их фондирование остается на низком уровне, обращает внимание Колбасин. «Это говорит о возросшем интересе к рынкам ценных бумаг, но [также о] сохранении скептического отношения к ним», — делает вывод эксперт. По данным Банка России, в первом полугодии 2023 года доля физлиц с пустыми брокерскими счетами составляла 66%, а доля клиентов с активами до 10 тыс. руб. — 22%. При этом средний размер счета локального частного инвестора составляет 241 тыс. руб. с учетом пустых и небольших счетов и 1,8 млн руб. без них.

Доля частных инвесторов в объеме торгов акциями

Источник: Московская биржа

Рост волатильности во втором и третьем эшелонах

Из-за отсутствия инвестиционных идей в ликвидных акциях (первый эшелон) инвесторы начали обращать внимание на акции третьего уровня листинга с низкой капитализацией, что привело к разгону практически каждой из них, делится наблюдениями Гаврилов.

Если в октябре—ноябре 2022 года денежный объем торгов такими бумагами составлял 2–4% от объема торгов первым эшелоном, то в январе — начале марта 2023 года показатель вырос до 18–20%, то есть примерно в 5–10 раз в зависимости от периода, а количество сделок — с 4–6 до 21–23%, подсчитывал РБК весной на основе данных Мосбиржи. Увеличение объемов торгов в третьем эшелоне сопровождалось резкими скачками цен на них — на 40–80% в день без корпоративных новостей или важных событий.

Участниками «разгонов» акций были частные инвесторы, доля которых на рынке стала преобладающей. В высоковолатильных торгах принимали участие порядка 140 тыс. человек за квартал, что составляет 5–7% от общего числа активных инвесторов, оценивали в ЦБ. Розничные инвесторы в подавляющем большинстве всегда придерживаются стратегии «эмоционального» инвестирования, которое сопровождается активной торговлей, дополнительно подкрепляемой анонимными инвестиционными советами в телеграм-каналах, объясняет экс-директор департамента противодействия недобросовестным практикам Банка России Валерий Лях. Внимание частных инвесторов к высокой волатильности порождает еще бóльшую волатильность, говорит он. Скачкам цен, по его словам, способствовало и нераскрытие информации эмитентами. Впрочем, к началу осени 2023 года волатильность в целом по всему рынку стабилизировалась и сравнима с аналогичным периодом 2021 года, оценивает текущую ситуацию Лях.

Нетто-покупки (продажи) акций физическими лицами

Источник: Московская биржа

Сокращение числа сделок IPO и SPO и их объемов

Рынки IPO оживились, но размещения нельзя назвать ошеломляюще успешными, констатирует аналитик ФГ «Финам» Леонид Делицын. За отчетный ренкинговый год в России состоялись два классических IPO: в декабре 2022 года шеринг самокатов Whoosh привлек 2,1 млрд руб., а в апреле 2023 года центр генетики и репродуктивной медицины Genetico выручил 179 млн руб. Чуть позже, 13 октября, IPO провела ГК «Астра».

В июле через процедуру прямого листинга (действующие акционеры выводят на биржу уже имеющиеся у них акции) провела размещение микрофинансовая компания CarMoney. В сегменте SPO (вторичное размещение акций) провели сделки Трубная металлургическая компания (ТМК) и банк ВТБ. Наконец, известно о планах размещения в ближайшем будущем акций Совкомбанка (что может стать первым IPO подсанкционного эмитента) и ретейлера одежды Henderson. Участниками IPO и SPO в России сейчас выступают только локальные инвесторы, доля нерезидентов в первичных размещениях упала до нуля, констатировала Мосбиржа.

Ранее замминистра экономического развития Илья Торосов прогнозировал проведение в России в 2023 году десяти новых размещений на рынке капитала (IPO и SPO), таким же был прогноз Мосбиржи. Но оба этих прогноза далеки от докризисных показателей: так, за 2021 год в России было проведено 20 IPO, а в 2020 году таких сделок было 22, оценивала аналитическая компания Refinitiv.

Пока объемы размещений даже в совокупности не очень большие, говорит Даниленко. Но, безусловно, для некоторых компаний среднего размера, делающих такие размещения, это практически единственный способ привлечения длинных денег от широкого круга инвесторов, продолжает эксперт. «При этом практика размещения free-float менее 15–25%, возможно, рискует создать не совсем ликвидные листинги и кажется не полностью совместимой со статусом публичной компании. Такой низкий free-float может приводить к проблемам, которые и так уже и ЦБ, и Мосбиржа отмечают в торговле существующими акциями второго-третьего эшелона», — предупреждает Даниленко.

Динамика ВВП России

Источник: Росстат

В какой фазе находится «структурная трансформация» экономики

Премьер-министр Михаил Мишустин в конце сентября провозгласил, что наиболее сложный период для экономики пройден и прогнозы, предрекавшие глубокое падение из-за санкций, не сбылись. «К середине этого года экономика практически полностью восстановилась до докризисного уровня», — утверждает глава правительства.

За восемь месяцев 2023 года ВВП вырос на 2,5% к тому же периоду годовой давности, оценило Минэкономразвития в конце сентября. По прогнозу министерства, подготовленному к новому бюджетному циклу, ВВП по итогам этого года вырастет на 2,8%, а в 2024 и 2025 годах будет увеличиваться на 2,3% ежегодно.

Независимые эксперты не так оптимистичны. Текущая динамика ВВП, вероятно, замедлится до 1–1,5% на горизонте одного-двух лет, считает директор группы суверенных и региональных рейтингов АКРА Дмитрий Куликов (в комментариях для этого материала аналитики опирались на данные, имевшиеся по состоянию на первую неделю октября). Схожего мнения придерживаются аналитики ФГ «Финам»: по словам главы отдела макроэкономического анализа Ольги Беленькой, они ожидают замедления роста экономики до 1,2–1,4% в 2024 году. Экономисты «Ренессанс Капитала» ждут, что ВВП вырастет лишь на 1% в 2024 году.

В апреле 2022 года Банк России объявил, что российская экономика на фоне жестких санкций и перестройки деловых связей вступает в период «структурной трансформации». Но пока сложно оценить в качественном смысле эту трансформацию, считает макроэкономист «Ингосстрах-Инвестиций» Антон Прокудин. С точки зрения внешнего сектора импорт как доля в ВВП восстановился примерно до уровней 2021 года, а экспорт в натуральном выражении и не показывал явного спада, говорит он, ссылаясь на данные ЦБ. С точки зрения внутренней экономики изменения происходят постоянно и сложно сказать, что именно произошло в ответ на действия Запада, а что произошло бы и так, рассуждает экономист.

В экономике сейчас наблюдается перегрев — это хорошо видно по рынку труда с его рекордно низкой безработицей в 3%, констатирует Прокудин. Для управляющего директора по макроэкономическому анализу и прогнозированию «Эксперт РА» Антона Табаха это скорее «повышение температуры». О перегреве, при котором экономика превышает свой новый потенциальный уровень, в начале сентября заявляли аналитики ЦБ. Если спрос растет быстрее возможностей увеличения предложения, это способствует разгону инфляции, напоминает Беленькая. Но поддерживать ускоренные темпы экономического роста становится сложнее из-за дефицита ресурсов и роста их стоимости (вынужденный рост зарплат, удорожание импорта, логистики, горюче-смазочных материалов), говорит она. Главный экономист «Ренессанса» по России и СНГ Софья Донец считает, что активизировавшиеся недавно разговоры о перегреве экономики в следующем году можно будет забыть, поскольку замедлятся как инфляция, так и рост экономики. боты в присоединенных регионах, импортозамещение, переключение спроса на внутренний туризм в связи со снижением доступности внешнего», — поясняет она. В обработке по темпам роста лидируют отрасли, нередко связываемые с гособоронзаказом: производство готовых металлических изделий, выпуск прочих транспортных средств (включая авиатехнику и суда), компьютеров, оптических и электронных изделий. «Оборонная отрасль, конечно, позитивно влияет на ВВП. Рост оборонных расходов оживил предприятия, которые раньше были вынуждены сводить концы с концами», — отмечает Прокудин. Но сейчас, по его мнению, есть основания говорить и о «возвращении гражданской экономики в позитивное русло», поскольку во втором квартале в большей степени выросли отрасли гостиниц и ресторанов, торговли, строительства.

Насколько эффективна «военная» экономика

Проект бюджета на 2024 год предусматривает значительный рост расходов на оборону — до 6% ВВП (10,7 трлн руб.) с менее 3% в 2021-м. При этом впервые доля расходов на национальную оборону превысит долю расходов на социальную политику. С учетом рекордных оборонных расходов «бюджетный импульс» в 2022–2023 годах составит, по оценке Минфина, до 10% ВВП.

«Бюджетная политика, с одной стороны, увеличивает госрасходы, и это увеличивает совокупный спрос. В проекте бюджета на следующий год предусмотрен рост расходов на оборону с 3,9% [в 2023 году] до 6% ВВП. Это огромный скачок расходов, который в совокупности с мультипликативными эффектами может добавить ВВП 6–8%», — рассуждает Прокудин. Однако одновременно «зажимаются» другие блоки статей бюджета, что имеет обратный эффект и негативно воздействует на «гражданскую» экономику, подчеркивает он.

Совместно с расходами на нацбезопасность оборонные расходы составляют почти 40% бюджета 2024 года, отмечают в своем обзоре экономисты «Ренессанс Капитала». Это расходы, имеющие достаточно высокий краткосрочный мультипликатор, но вносящие ограниченный вклад в долгосрочное наращивание налоговой базы, указывают они.

По итогам августа рост в обрабатывающей промышленности, строительстве, платных услугах населению, общественном питании превышал уровень двухлетней давности более чем на 10%, говорит Беленькая, апеллируя к данным Росстата. «Этому способствовали рост госрасходов на ВПК, госинвестиций в строительство инфраструктуры и строительные работы в присоединенных регионах, импортозамещение, переключение спроса на внутренний туризм в связи со снижением доступности внешнего», — поясняет она. В обработке по темпам роста лидируют отрасли, нередко связываемые с гособоронзаказом: производство готовых металлических изделий, выпуск прочих транспортных средств (включая авиатехнику и суда), компьютеров, оптических и электронных изделий.

«Оборонная отрасль, конечно, позитивно влияет на ВВП. Рост оборонных расходов оживил предприятия, которые раньше были вынуждены сводить концы с концами», — отмечает Прокудин. Но сейчас, по его мнению, есть основания говорить и о «возвращении гражданской экономики в позитивное русло», поскольку во втором квартале в большей степени выросли отрасли гостиниц и ресторанов, торговли, строительства.

Какие риски стоят перед экономикой

Одним из факторов, которые будут ограничивать экономический рост, является жесткая денежно-кредитная политика, солидарны эксперты. По мнению Антона Табаха, она обойдется экономике в 0,7–1 п.п. годового роста ВВП в ближайшие пару лет. Правда, еще не известно, «в какой точке остановится повышение ставок и как это повлияет на инфляцию».

ЦБ заявлял, что планирует придерживаться жесткой денежно-кредитной политики значительное время и не собирается снижать ключевую ставку, которая сейчас составляет 13%.

Жесткая денежно-кредитная политика повредит экономике за счет снижения динамики совокупного спроса и роста расходов компаний на обслуживание долга, уточняет Прокудин. Высокая ключевая ставка повлечет замедление выдачи кредитов уже в четвертом квартале этого года, а при обещанном Банком России длительном сохранении ее текущего уровня может свести рост кредитования к нулю в 2024 году, прогнозируют экономисты «Ренессанса» во главе с Донец.

Они также полагают, что «геополитика остается основным источником рисков» и фактором, снижающим определенность прогнозов на среднесрочном горизонте, а бюджетная политика будет в лучшем случае нейтральной с учетом роста фискальной нагрузки на бизнес.

При этом сохраняется потенциал как для «декоративных», так и для реальных санкций, считает Табах. «Скорее всего, те санкции, которые остались в арсенале, достаточно дорогостоящие для их инициаторов. Поэтому, вероятно, мы будем видеть много мер, красиво выглядящих на бумаге, либо усиление действий по исполнению [уже существующих] санкций», — рассуждает он.

Потенциальное долгосрочное влияние санкций будет значимым, если ограничение связей с западными странами значимо повлияет на человеческий капитал, образование и здравоохранение, уровень и стоимость применяемых в производстве технологий, а также если оно снизит стимулы для долгосрочного планирования и инвестиций, предупреждает Куликов.

Полный ренкинг компаний вы можете найти в выпуске журнала РБК №10-12 2023 на стр. 38-45

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl