Щедры на дивиденды

Какие компании в этом году поделятся прибылью с акционерами

Похоже, в 2025 году на мировом рынке будет поставлен новый рекорд по размеру дивидендных выплат. По оценке Janus Henderson, суммарный объем таких платежей превысит $1,83 трлн. В числе лидеров по выплатам будут и российские компании, которые, судя по опросу «Денег», выделят своим акционерам суммарно 4–4,8 трлн руб. Крупнейшие выплаты ожидаются от Сбербанка и ЛУКОЙЛа, которые в сумме могут заплатить до 1,5 трлн руб. Лучшую дивидендную доходность обещают показать компании, завершившие процесс редомициляции.

Мировые инвесторы обеспокоены проводимой президентом США Дональдом Трампом внешней политикой. Это ведет к пересмотру их ожиданий относительно темпов роста мировой экономики и прибылей компаний, что ведет к снижению спроса на акции. 17 апреля рейтинговое агентство Fitch Ratings ухудшило прогноз роста мирового ВВП на 0,4 процентного пункта (п. п.), до менее 2%. Сильнее всего были снижены прогнозы по США и Китаю — на 0,5 п. п., до 1,2% и менее 4% соответственно. Портфельные менеджеры, опрошенные аналитиками Bank of America (BofA), стали скептически смотреть на перспективы роста прибылей компаний. 80% респондентов предположили, что в ближайшие 12 месяцев прибыли глобальных компаний снизятся. Это худший показатель с октября 2022 года.

В сложившихся условиях одним из немногих позитивных факторов, который способен поддержать интерес к акциям, являются высокие дивиденды, которые готовы платить мировые компании своим акционерам. Согласно мартовскому докладу Global Dividend Index, подготовленному британо-американским инвестфондом Janus Henderson, в 2025 году мировые компании направят на дивиденды $1,83 трлн, что на 5% выше результата 2024 года. Одной из причин устойчивого роста выплат в инвестфонде считают их большую устойчивость в сравнении с чистой прибылью в разные периоды экономических циклов. «Компании могут по своему усмотрению определять, какую сумму они распределяют между акционерами, поэтому потоки дивидендных доходов гораздо менее изменчивы»,— говорят эксперты.

Российский рынок

Большинство опрошенных «Деньгами» аналитиков с осторожностью высказываются о перспективах дивидендных выплат российских компаний. В УК «Альфа-Капитал» и УК «ТКБ Инвестмент Партнерс» заявили об ожиданиях символического уменьшения суммарных выплат год к году на 2–2,5%, в SberCIB Investment Research не исключают падения более чем на четверть, до 3,8 трлн руб. Лишь директор аналитического департамента инвестбанка «Синара» Кирилл Таченников ждет повышения суммарных дивидендов с 4,6 трлн до 4,8 трлн руб.

В расчетах 2025 года учитывались только дивиденды компаний, деятельность которых мы анализируем или по которым мы учитываем консенсус-прогноз (74 эмитента), отмечает аналитик SberCIB Investment Research Денис Иконников. В 2024 году на эти компании пришлось около 95% от общего объема выплат. «С учетом организаций, деятельность которых не анализируется экспертами банка, в 2025 году объем дивидендных выплат компаний на Московской бирже может достичь 4 трлн руб.»,— говорит господин Иконников. Но и этот результат второй по величине за все время существования российского фондового рынка. «Частично падение дивидендов в текущем году объясняется повышением ставки налога на прибыль, что повлияет на все компании, у которых дивидендная политика завязана на чистую прибыль»,— полагает начальник аналитического департамента «ТКБ Инвестмент Партнерс» Михаил Нестеров.

Давление на показатели оказывает и высокая ключевая ставка. В июле минувшего года Банк России приступил к повышению ставки и к ноябрю поднял ее с 16% до 21%, где она сохраняется и в апреле. «При таких ставках в приоритете многих компаний будет снижение долговой нагрузки и снижение коэффициента выплат»,— прогнозирует эксперт по фондовому рынку «БКС Мир инвестиций» Олег Решетников.

Нефтегазовый сектор

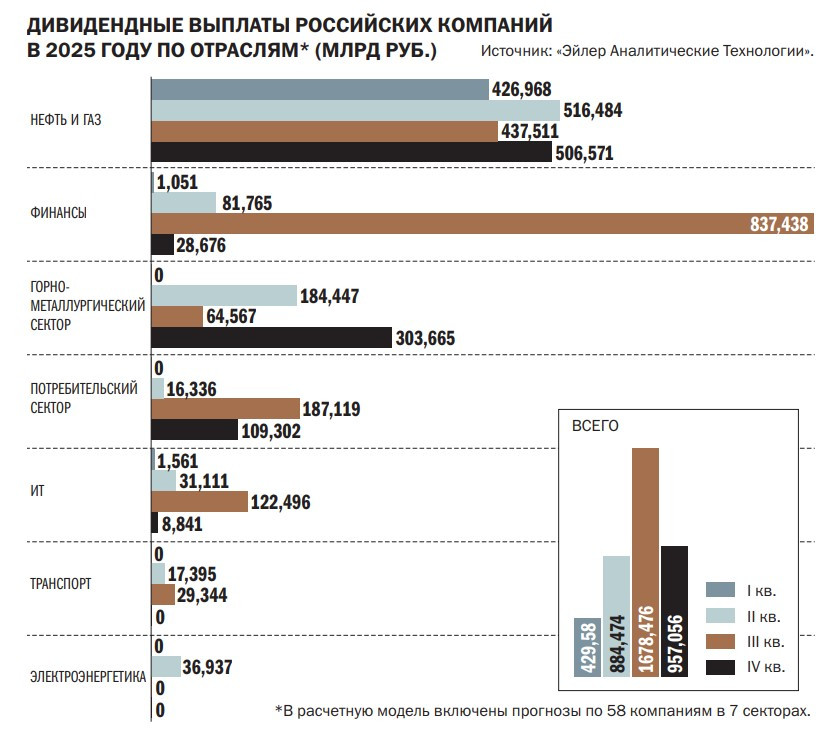

По традиции крупнейшими плательщиками дивидендов в России выступят нефтегазовые компании. По оценке «Эйлер Аналитические Технологии», такие компании в 2025 году выплатят акционерам почти 1,9 трлн руб., или почти 48% всех выплат за год. Это примерно на 20% ниже проведенных выплат компаний сектора в 2024 году. Падение показателя связано в первую очередь с ухудшением рыночной конъюнктуры с начала года. В частности, цена нефти марки Brent упала на 12%, до $65 за баррель. «Цены на нефть снизились из-за влияния торговых войн и роста добычи со стороны ОПЕК+. Дополнительное давление на результаты представителей сектора будут оказывать аномально сильный рубль и увеличение ставки налога на прибыль»,— полагают аналитики ФГ «Финам».

Крупнейшими плательщиками сектора, по мнению экспертов, станут ЛУКОЙЛ, «Роснефть» и «Газпромнефть». По оценке аналитика управляющей компании «Альфа-Капитал» Дениса Приходько, ЛУКОЙЛ за год направит на дивиденды порядка 700 млрд руб. (в 2024 году было 720 млрд руб.), «Роснефть» — 460 млрд руб. (568 млрд руб. годом ранее), «Газпромнефть» — 300 млрд руб. (339 млрд руб. в прошлом году). Снижение выплат на 10– 22% не исключает и Михаил Нестеров. Аналитики ФГ «Финам» ждут высоких дивидендов от «Татнефти», «Транснефти» и «Башнефти».