Тема номера — Инвестиции

Девушка и миллиард

Как Екатерина Лапшина cтала управлять инвестиционным фондом основателей Yota

Работу в крупной международной компании в возрасте двадцати с небольшим лет принято считать отличным началом перспективной карьеры. Екатерина Лапшина в 22 года ушла из компании Ernst & Young в свободное плавание, а через десять лет возглавила бизнес на $1 млрд. «Вижу цель — не вижу препятствий», — улыбаясь, формулирует главный принцип своей работы генеральный директор компании Marsfiled Capital

В консалтинговое подразделение компании «большой четверки» Лапшина устроилась в 2004 году, во время учебы в магистратуре Финансовой академии в Москве. «У меня как у юного перспективного специалиста было ощущение, что компания такого уровня может делать какие-то чудеса, и к ним обязательно нужно приобщиться», — говорит она. Но опыт в Ernst & Young оправдал не все ожидания из-за «незавершенного процесса» бизнеса.

«Ты уже понял проблему, построил связи с людьми, нашел решение и готов его внедрять. Но именно в этот момент процесс заканчивался, — говорит Лапшина. — И вот этот процесс как интеллектуальное упражнение в конечном счете разочаровывает. Меня и сейчас «драйвит» то, что свои идеи и видение я перевожу на операционный уровень и добиваюсь результата». Лапшина отвергла и предложение о переходе в консалтинговую компанию McKinsey. Вместо этого в компании с несколькими бывшими «маккинзиатами» она ушла в «реальный» бизнес.

В 2006 году Лапшиной было 22 года, и она стала частью новой команды компании «Энергопром-Менеджмент», управляющей крупнейшими электродными заводами России — Челябинским, Новосибирским и Новочеркасским. Совокупная выручка предприятий группы «Энергопром» тогда составляла около $200 млн. Весной 2006-го акционеры алюминиевой компании СУАЛ во главе с «Реновой» Виктора Вексельберга завершили покупку акций трех заводов у бизнесмена Дмитрия Босова, им понадобились новые управленцы. Руководителем «Энергопром-Менеджмент» стал Алексей Евгеньев, его заместителем — Ольга Цареградская, оба — выходцы из McKinsey. «Пришла маленькая девочка из «большой четверки», без опыта, но с горящими глазами», — описывает Евгеньев первую встречу с Екатериной.

22 года было Екатерине Лапшиной, когда она ушла из EY в «Энергопром-Менеджмент»

$1 млрд составляет объем средств под управлением Marsfiled Capital

Новой команде менеджеров нужно было провести ревизию бизнеса и оптимизировать его, разобраться с непрофильными активами, снизить себестоимость продукции, нарастить долю рынка и усилить экспортное направление, принять новую инвестпрограмму — другими словами, превратить компанию в привлекательный для покупки актив, говорит Лапшина. Акционеры отвели на это примерно три года.

Первой задачей Лапшиной в должности проектного менеджера стала реструктуризация Челябинского электродного завода, самого небольшого и низкомаржинального из трех. «Занималась всем: от продажи детских садов и охотничьих хозяйств до оптимизации номенклатуры, сервисных и ремонтных цехов», — вспоминает она. Эту работу Лапшина описывает как «реальное погружение»: приходилось иметь дело с профсоюзами, главными инженерами и заведующими детскими лагерями.

«Когда маленькая девочка приезжает на большой завод и начинает взрослых мужиков учить жизни, это обычно заканчивается довольно плохо для девочки, если только она не суперспособная. Катя относится к этой категории», — говорит Евгеньев. С проектом Лапшина справилась, добавляет он: «Это был самый «больной» из входивших в группу заводов, удалось несколько улучшить его состояние». За Челябинском последовала реструктуризация самого прибыльного предприятия группы в Новочеркасске.

«В 2008 году, когда мы начали заниматься продажей бизнеса, я уже входила практически в команду топ-менеджеров. И у нас были теплые партнерские отношения», — говорит Лапшина. «У нас был полусемейный бизнес», — говорит Евгеньев о руководстве «Энергопром-Менеджмента», куда входило около десяти человек.

доля, % | владельцы

Источник: данные компании

Изначальную задачу акционеров — создать стоимость компании — команда выполнила, считает Лапшина: за два года оценка актива выросла с $250 млн (оценка по последней сделке со структурами Босова) до $750-800 млн (Евгеньев называет цифру $500 млн). Но перегретый перед кризисом рынок влиял на ожидания акционеров – они не хотели выходить из бизнеса меньше, чем за $1 млрд. Осенью 2008 года, когда команда Евгеньева уже покинула «Энергопром», компания стала стоить меньше, чем в нее было вложено, говорит Лапшина: «Мы сделали все, что могли. Оставаться и заниматься операционной деятельностью не имело большого смысла».

«Ренова» пыталась вернуться к идее IPO «Энергопрома» уже с другой командой менеджеров: в 2012 году группа сообщила, что стоимость компании уже составляет не менее $500 млн, а в 2014 году достигнет заветного $1 млрд, и тогда будет проведено первичное размещение акций. Но и эти планы не сбылись.

Кризисный менеджмент

Несколько менеджеров во главе с Евгеньевым ушли из «Энергопрома» осенью 2008 года, создав собственный бизнес — компанию Espresso Investments. Ключевая идея проекта заключалась в том, чтобы в кризис брать под управление проблемные активы, переходящие на балансы банков: банкам не пришлось бы списывать эти активы, а управляющие получали бы долю в «апсайде», если компании удастся вывести из кризиса. «Для меня это был первый подход к получению предпринимательского опыта – уходили «в никуда» строить свой бизнес с нуля», – рассказывает Лапшина.

Но в разгар финансового кризиса крупные игроки начали создавать управления по работе с проблемными активами: в конце 2008 года, например, был создан «Сбербанккапитал». Затем в Россию пришла международная компания Alvarez & Marsal, занимающаяся антикризисным управлением. Ее специалисты занимались реструктуризацией Lehman Brothers, а в России, к примеру, гипермаркетов «Мосмарт» и группы «Дикая орхидея». В итоге команда Евгеньева присоединилась к Alvarez & Marsal, а сам он возглавил российский офис компании.

Лапшина с ними не пошла. «На тот момент мне не был понятен продукт Alvarez & Marsal, потому что, с одной стороны, они вроде консультанты, а с другой стороны, они говорили о своей уникальности через влияние на конечный результат . То, что я тогда услышала, меня не очень убедило. Для меня это звучало как возвратна два шага назад», — объясняет она свое решение.

Незадолго до ухода из «Энергопрома» Лапшина познакомилась с Евгением Бернштамом, инвестором и основателем одного из крупнейших коллекторских агентств «Секвойя», микрофинансовой организации «Домашние деньги» и кредитного брокера «Фосборнхоум». На одной из встреч он пригласил Екатерину в команду. Еще в Ernst & Young Лапшина была консультантом банковской практики и занималась проектами Дельта Банка, банка «Петрокоммерц», Транскредитбанка и банка «Россия», а после занималась частным консалтингом банкиров — на этой почве она познакомилась с Бернштамом. «Когда со зреешь, приходи, и мы что-нибудь интересное вместе сделаем», — вспоминает Лапшина слова Бернштама (сам он не ответил на вопросы журнала РБК).

Хотя большинство знакомых не поддерживали идею заниматься финансовыми сервисами в разгар кризиса, Лапшина решила: почему бы не рискнуть? В конце 2008 года она стала директо ром по инвестициям в создаваемой холдинговой компании Adela Holding Limited, которая объединила активы Бернштама.

В Adela Лапшина начала заниматься инвестициями — их нужно было привлекать для существующих и новых проектов Бернштама. Пригодился и опыт операционного управления проблемными акти вами. Одной из первых задач на новом месте стала реструктуризация ипотечного брокера «Фосборн хоум». «Этот бизнес на тот момент чувствовал себя хуже всех, в силу того что практически не стало рынка ипотечного кредитования. Ставки по ипотеке выросли до запретительного уровня, а банки ради кально сократили объем выдачи», — объясняет она.

Бизнесу понадобилась новая модель развития с сокращением затрат. Ставку решили сделать на диверсификацию предлагаемых продуктов и перевод операций в онлайн. Но хотя себестоимость услуг снизилась, реструктуризация брокера успехом не увенчалась, признается Лапшина. В 2009 году из-за кризиса на ипотечном рынке выручка компании сократилась в четыре-пять раз, говорила в интервью газете «Ведомости» ее гендиректор Виктория Ракова. Сам Бернштам в интервью «Интерфаксу» признавал, что попытка превратить этот бизнес в интернет-брокеридж не удалась, и в 2014 году кредитный брокер закрылся.

Но успехи были в другом, считает Лапшина: компания привлекла новые инвестиции и запустила проект по кредитованию малого бизнеса — «Финотдел». Соинвестором стал фонд Solway, который по лучил 49% компании. Примерно в то же время появился сервис микрозаймов для физических лиц «Домашние деньги». Но через два года работы в Adela Лапшина поняла, что ее взгляды на развитие бизнеса расходятся со взглядами Бернштама.

$200 млн — выручка группы «Энергопром» в 2006 году

$5,2 млрд — оценка состояния Рината Ахметова журналом Forbes в 2010 году

Ее должность предусматривала ограниченный функционал: Бернштаму нужен был кто-то скорее для мониторинга периметра и переговоров с фондами, объясняет она. «У меня есть свое мнение, как строить бизнес, и мне не хватало возможности его реализовать», — вспоминает Лапшина. Но основной причиной ухода стали личные обстоятельства: Лапшина вместе с будущим мужем, тоже выходцем из McKinsey, собиралась уезжать на Украину, где ему предложили новую работу. Поэтому в Москве пришлось отказаться от нескольких хороших предложений, о дно из них — должность директора по стратегии в крупнейшей сети магазинов детских товаров «Детский мир». «До сих пор отзывается в душе», — говорит Лапшина.

«Когда я увидела, что происходило внутри «Детского мира», на тот момент... Компания с огромным потенциалом стояла на грани банкротства: низкая маржа, слабая матрица, плохое управление обо ротным капиталом и торговыми площадями. При этом знакомый всем с детства невероятно узнаваемый бренд. Конечно, эту задачу было бы интересно решить», — сетует она.

«Детский мир», подконтрольный АФК «Система» Владимира Евтушенкова, начал выбираться из проблем позже, с приходом в 2012 году на пост гендиректора Владимира Чирахова. За три года его работы выручка сети выросла более чем в два раза, до 62,5 млрд руб., чистая прибыль — почти в семь раз, до 2,7 млрд руб.

Украинский поворот

Лапшина уехала на Украину «с планом, центром которого была личная жизнь». Но попытка временно не думать о карьере не удалась. Спустя два месяца после переезда, летом 2010 года, Лапшиной позвонили из группы СКМ, объединяющей активы богатейшего бизнесмена страны Рината Ахметова, состояние которого в 2010 году Forbes оценил в $5,2 млрд.

В СКМ тогда решили сфокусироваться на развитии медийного направления бизнеса, и компании нужен был человек с опытом в инвестиционной сфере, рассказал журналу РБК гендиректор группы СКМ Олег Попов. «У СКМ был набор слабо интегрированных медийных активов: эфирные и кабельные национальные и региональные телеканалы, печатный холдинг, онлайн-портал. Бизнес требовал инвестиций, а экономический эффект тогдашним менеджментом позиционировался как «обязательно когда-нибудь будет». Когда меня позвали, то спросили: «Что бы ты делала?» — рассказывает Лапшина. Через неделю она предложила концепцию развития — построение диверсифицированной группы медийных активов, синергетично сочетающихся друг и другом, и выход на новые рынки. Предложение устроило менеджмент и акционера.

Так в СКМ появилась должность директора по развитию медийного бизнеса, которую заняла 26-летняя Лапшина. «Ее готовность взяться за решение достаточно непростой задачи вкупе с уже накопленным, несмотря на молодость, опытом и разумной амбициозностью сделали свое дело — Екатерина присоединилась к нашей команде», — отмечает Попов.

Основными задачами, которые были поставлены перед новым менеджером, стали формирование и развитие медиагруппы на базе телеканала «Украина», рассказывает гендиректор холдинга. «Это подразумевало объединение человеческих и инфраструктурных ресурсов наших каналов, печатных СМИ и интернет-проектов», — говорит он. В 2011 году Лапшина и ее команда представили акционерам новую стратегию. В ней обозначались как количественные цели (доля телеканала, финансовые показатели), так и качественные (например, запуск контента собственного производства).

В это же время в холдинге разгорелся конфликт главного редактора издания «Сегодня» Игоря Гужвы и гендиректора управляющей компании «Сегодня Мультимедиа» Алены Громницкой, назначенной на эту должность летом 2011 года. В декабре редакция написала письмо Ахметову, в котором пожаловалась на попытки цензуры со стороны Громницкой и требовала провести независимое расследование.

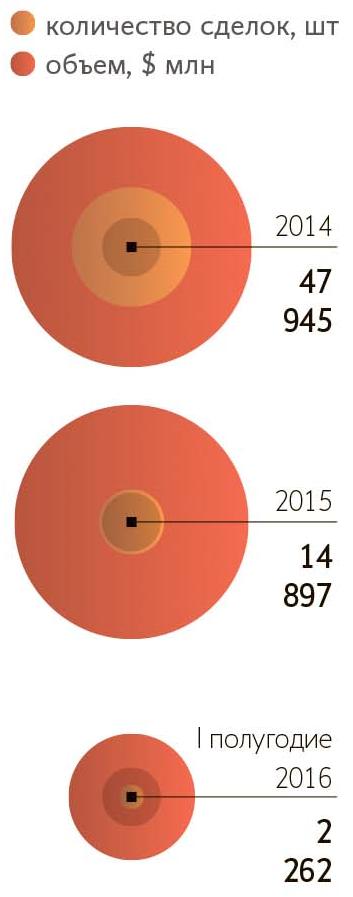

2014 – I полугодие 2016

Источник: Российская ассоциация венчурного инвестирования

Лапшина встретилась с редакцией, после чего журналисты опубликовали заявление: встреча прошла неконструктивно, топ-менеджер отказалась согласовывать с редакцией состав комиссии по расследованию конфликта, встав на сторону генерального директора. «Мы предупреждаем, что, если Екатерина Лапшина и дальше будет демонстрировать ангажированность, мы обратимся к акционеру предприятия с просьбой предоставить нам другого переговорщика с его стороны», — говорилось в заявлении редакции.

Почти сразу Громницкая и Гужва были отстранены от работы на время расследования. Через месяц, в январе 2012-го, Гужва был уволен, Громницкая написала заявление об уходе по собственному желанию. Лапшина не согласна с обвинениями в ангажированности и в том, что ей пришлось выступать в роли «душителя» прессы. «Душить свободную прессу в мои планы не входило, когда бизнес шел, прямо скажем, не очень хорошо. Почему-то слабые показатели бизнеса в этом конфликте все время путают со свободой слова», — говорит она.

«Уже хотелось домой»

«Ринат Леонидович считал меня активным человеком с неуемной энергией, который готов последовательно добиваться нужного результата в самых непростых ситуациях», — говорит Лапшина.

Пообщаться с владельцем СКМ журналу РБК не удалось, но умения нового менеджера он явно оценил. По крайней мере, именно Лапшину он попросил подключиться к управлению новым активом, который СКМ купил в 2013 году — компанией «Укртелеком», крупнейшим в стране оператором фиксированной связи и на тот момент единственным обладателем 3G-лицензии на Украине (сумма сделки не разглашалась). К тому времени Лапшина уже работала с телеком-рынком, так как с ним было связано развитие медийного бизнеса, поэтому его особенности успела изучить. Предложение заняться телекомом ей польстило и заставило остаться в СКМ еще на два года, хотя незадолго до этого она решила, что свои задачи по построению медиабизнеса и уже успела обсудить с Ахметовым свой уход.

Практически сразу после покупки «Укртелекома» СКМ начал активные переговоры об объединении сотовых активов с МТС, набиралась новая команда и принималась стратегия на пять лет. Но планы сорвались: в ноябре 2013-го в стране случился Майдан, за первые два месяца 2014 года курс гривны упал почти на 20%, а к ноябрю валюта девальвировала на 100%. Это сказалось на рекламном рынке: по данным Всеукраинской рекламной коалиции, в 2014 году он сократился на 20% в денежном выражении.

«К концу 2014 года уже стало очевидно, что бизнес стремительно сокращается. Масштаб уже не позволял содержать такую управляющую компанию», — говорит Лапшина. По ее словам, общей задачей менеджмента СКМ стало «выжить, сфокусироваться на главном». «Не только в бизнесе, но и в стране наступили очень непростые времена», — говорит она. Осенью 2014-го Лапшина сообщила акционеру о своем решении покинуть компанию: «Подготовка ухода заняла больше полугода».

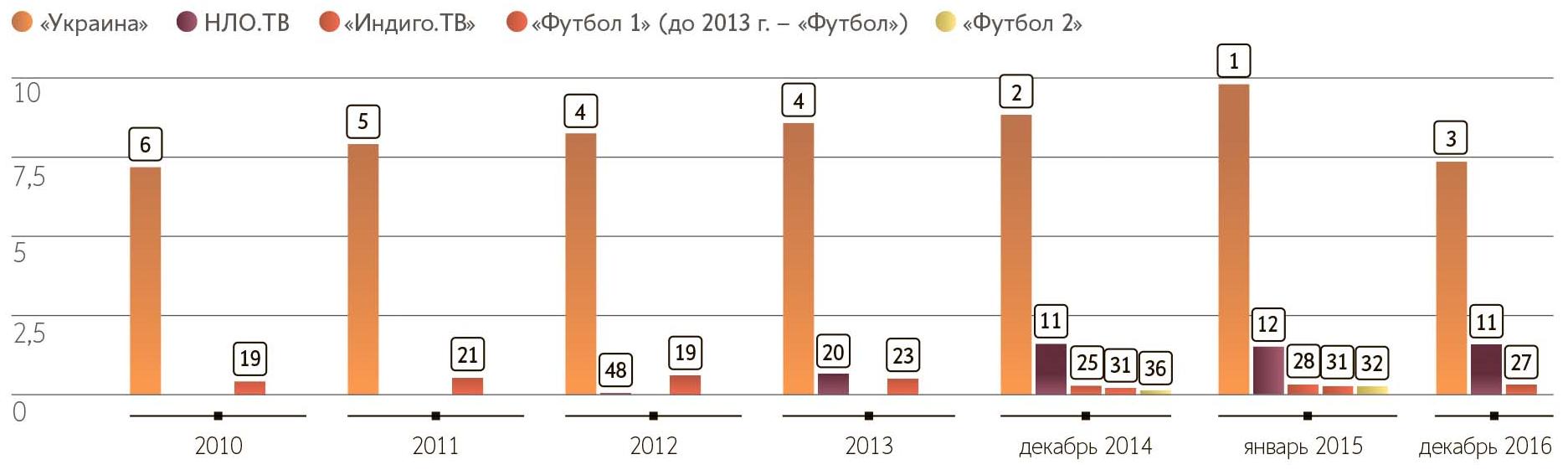

Лапшина говорит, что выполнила обещания, данные Ахметову: канал «Украина» поднялся с 6-го на 2-е по доле широкой коммерческой аудитории (18–54 года). Кроме того выросли показатели power ratio, «встал на ноги» платный бизнес спортивных телеканалов, говорит она. С финансовыми показателями сложнее, признается Лапшина: «Наступивший кризис так и не дал возможности выйти на запланированные показатели». «Медиа Группа «Украина» не раскрывает финансовые показатели, а вся группа СКМ по итогам 2014 года впервые за несколько лет получила убыток в размере $1,84 млрд; выручка группы упала на 24,6%, до $18,5 млрд. Попов называл это следствием «спада украинской экономики и происходящих на территории страны военных действий», сообщала компания в пресс-релизе в июле 2015-го.

В марте 2015 года в медийном холдинге разгорелся новый конфликт: уволился Олесь Бузина, назначенный в январе на должность шеф-редактора газеты «Сегодня» (в апреле 2016 года он был убит в Киеве). Бузина объяснил свое решение цензурой со стороны медиагруппы «Украина»: согласно его заявлению, в издании, например, запрещалось критиковать премьер-министра Арсения Яценюка. Бузина утверждал, что Лапшина как куратор газеты от акционеров запрещала ему общаться с прессой. Спустя две недели после увольнения Бузины холдинг покинула и сама Лапшина.

«На последнем этапе, честно говоря, уже хотелось домой, в Москву, — признается она. — Предполагала, что среда будет несколько более спокойной, но не получилось».

Активный CEO

«Меня удивило, что за время моего отсутствия жизнь в Москве несильно изменилась, пять лет для меня прошли незаметно», — говорит Лапшина. Вернувшись в Россию весной 2015-го, в апреле она возглавила компанию Marsfield Capital, управляющую активами фонда Telconet Capital Сергея Адоньева и Альберта Авдоляна. Лапшина говорит, что в Marsfield Capital ее пригласил Денис Свердлов, один из основателей и бывший гендиректор ООО «Скартел», первого оператора интернет-доступа по технологии 4G Yota и производителя смартфонов Yota Devices. Их представили друг другу общие знакомые, говорит она: «Как всегда, все хорошее происходит случайно». Свердлов тогда стал активно заниматься собственными проектами в Лондоне, и владельцы Telconet Capital предложили 32-летней Лапшиной возглавить фонд (представители Адоньева, Авдоляна и Свердлова не дали комментариев журналу).

Капитал Адоньев и Авдолян заработали на продаже активов под брендом Yota: в 2012-м они договорились о слиянии ООО «Скартел» с AF Telecom Алишера Усманова в холдинг Garsdale Services. Совладельцы «Скартела» получили 13,5% холдинга, которые у них выкупил «МегаФон» за $1,2 млрд. В 2013 году Адоньев и Авдолян стали новичками рейтинга Forbes с состоянием по $700 млн.

доля, % | место в рейтинге

Источник: Индустриальный телевизионный комитет Украины; доля телесмотрения для аудитории 18–54 лет в городах с населением 50+ тыс. жителей

Деньги, полученные от продажи операторского бизнеса, партнеры инвестировали в разные проекты — для управления ими и был создан фонд Marsfield. Совокупная стоимость активов под управлением фонда, по словам Лапшиной, составляет от $900 млн до $1 млрд. Управление этими деньгами — ее новая задача.

По словам Лапшиной, партнеры инвестировали как в развитие Yota Devices, так и в другие активы: на старте было сделано более десяти инвестиций, из некоторых Marsfield уже вышел. Например, в январе 2014 года инвесторы купили долю в британской команде «Формулы-1» Lotus F1, но уже в конце 2015-го команду выкупил автоконцерн Renault.

Лапшина говорит, что акционеры попросили ее разобраться с имеющимся портфелем российских инвестиций — «что продолжать, где фиксироваться, что продавать». При ее участии в середине 2015-го была продана доля в Томторском редкоземельном месторождении (совместный проект с «Ростехом» и группой ИСТ Александра Несиса). А в апреле 2016 года Telconet продал 30% акций Yota Devices гонконгскому инвестиционному холдингу REX Global Entertainment за $46,2 млн. (плюс погашение выданных оборотных кредитов)

Сейчас в портфеле фонда — около десяти инвестиций (Marsfield афиширует не все свои вложения). Известно, что кроме доли в Yota Devices (34,9%) это онлайн-кинотеатр Okko, контрольный пакет в компании «Технологии тепличного роста», занимающейся выращиванием овощей, строящийся угольный морской терминал «Порт Вера» в Приморье, а также доля в крупнейшем на Дальнем Востоке Сугодинско-Огоджинском месторождении угля. Последним проектом Telconet занимается совместно с «дочкой» «Ростеха» — «РТ-Глобальные ресурсы», который контролирует 50% актива.

Лапшина говорит, что зарабатывать фонд готов не только через «выходы», но и на дивидендах компаний. Цели через определенный срок выйти из всех активов, в которые инвестировал фонд, у акционеров нет, говорит она. По ее словам, фонд готов развивать активы вдолгую, если это целесообразно, не сковывая себя некими формальными ограничениями инвестиционного мандата. Marsfield Capital она планирует превратить «в классический private equity», фонд прямых инвестиций. «В России их практически нет», — утверждает Лапшина.

Целевой уровень доходности инвестиций Marsfield Capital — 25–30% на горизонте трех-пяти лет. «Сейчас, если ты делаешь 16–18%, ты молодец, но это только уровень ставки по кредиту Если делаешь 25–30% — отбил спред между долговым и акционерным капиталом», — объясняет она. От выполнения этих целей напрямую зависит вознаграждение Лапшиной: «Иначе я бы не была СЕО, а показатели просто не имели бы смысла».

$46,2 млн заплатил за 30% Yota Devices гонгонгский холдинг REX Global

$1,2 млрд получили Сергей Адоньев и Альберт Авдолян по продажи активов Yota «Мегафону»

Акционеры, рассказывает Лапшина, много делегируют, и в управлении действующим портфелем фонда она автономна. С владельцами согласуются стратегия и отступления от нее, а новые инвестиции сверх определенного лимита обсуждаются в рамках инвестиционного комитета, на котором защищаются проекты. Пригодился ее опыт операционного управления бизнесом — в портфельных компаниях, где доля Marsfield Capital больше 25%, фонд старается участвовать в управлении, хотя это зависит и от размера компании, и от ее профиля. Развитием Okko, например, Лапши на и ее команда занимаются много. «Мы очень активно работаем с командой, раздвигаем рамки, ищем разные возможности — расти органически, выходить на новые рынки, создавать партнерства, сливаться или что-то покупать. Все время задаем высокую планку, ставим перед собой агрессивные цели и задачи. Так я вижу нашу роль в тех бизнесах, которые мы хотим развивать», — говорит она.

Когда весной 2015-го Лапшина возвращалась в Москву, у нее было несколько предложений о работе. Фонд Marsfield Capital оказался ей ближе всего: «Это более предпринимательская вещь, с высоким уровнем самостоятельности». Тот же дух предпринимательства привлекал ее и в группе СКМ, говорит Лапшина. «Ринат Леонидович строит большой фундаментальный бизнес. Когда ты к этому приобщаешься, то понимаешь — вот она, эта амбиция, это предпринимательство... Для меня это было «билетом», и я понимала, что мне его надо реализовать по максимуму. И для себя, и для группы, и для моего дальнейшего карьерного пути», — рассказывает Лапшина.

Зачем тогда работать на других, почему не начать собственный бизнес? «Думаю об этом, но для этого нужна идея, которая «переворачивает изнутри», — такая, чтобы заниматься ею всю оставшуюся жизнь», — отмечает Екатерина. Пока такой идеи нет, а совмещать работу менеджера и предпринимательство она не готова : что-то одно все равно пострадает. Но и свою нынешнюю работу глава Marsfield Capital считает занятием бизнесом, а его владельцев — «старшими, но партнерами».

«У нас на равных построен диалог. Я бы точно не хотела оказаться в ситуации, в которой мне будут давать инструкции», — говорит она. В этом партнерстве каждый вкладывает в бизнес те ресурсы, которые у него есть, добавляет она: «Если ты не можешь вложить свои деньги, ты вкладываешь свое время и репутацию, душ у. Я по-другому не могу, это мой принцип. И для меня это мой капитал».

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl