Крупный план — Телевидение

Третья жизнь СТС

Что ждет медиахолдинг, который лишился иностранцев и биржи и обрел новых акционеров

В 2000-х «СТС Медиа» первым из российских медиахолдингов провел IPO на Западе, но первым же и пострадал от закона о «национализации» СМИ. Компания ушла с биржи, сменила акционеров и на момент отправки номера журнала РБК в печать не раскрыла финансовые результаты за прошлый год, впервые не попав в рейтинг РБК 500. Как изменился бизнес, который когда-то считался главной историей успеха в российских медиа?

«Каждый раз, когда я заходил в этот кабинет к начальникам, меня захватывал вид из окна», — с улыбкой рассказывает журналу РБК генеральный директор холдинга «СТС Медиа» Вячеслав Муругов. Его карьера в компании без учета короткого перерыва длится вот уже 12 лет, и до верхней ступени в корпоративной иерархии Муругов добрался в мае 2016-го. Теперь он принимает гостей в просторном кабинете на 31-м этаже бизнес-центра на Ленинградском проспекте. Позади него — полки со статуэтками ТЭФИ (всего их у Муругова 12) и фотографиями детей. «Главные мои проекты», — смеется Вячеслав.

С момента назначения Муругова гендиректором прошло около полутора лет. За это время он успел почти полностью сменить команду руководителей холдинга. Причем как минимум пятеро новых менеджеров «СТС Медиа» в прошлом работали под руководством Ольги Паскиной, генерального директора другого крупного российского медиахолдинга — Национальной медиа группы (НМГ), с которой у «СТС Медиа» есть общие акционеры — структуры банка «Россия» Юрия Ковальчука и его партнеров. Помимо кадровых пересечений, у «СТС Медиа» и НМГ появились совместные компании. Журнал РБК пообщался более чем с десятью бывшими и нынешними менеджерами двух холдингов и узнал, кто и что сближает компании с совокупной аудиторией в десятки миллионов человек.

Бизнес «на сцене»

Телеканал СТС начал вещание в 1996 году, главную роль в запуске сыграл американец Питер Герви, основатель компании StoryFirst Communications. СТС первым на отечественном телевидении полностью отдал эфир под развлекательный контент. СМИ сообщали, что Герви вложил в создание канала $10 млн. Через год после основания в капитал вошла финансово-промышленная «Альфа-Групп». К 1999-му она нарастила долю в СТС до 25,2%, вложив $31,5 млн.

Канал возглавил бывший маркетолог корпорации Mars Роман Петренко (позднее — гендиректор ТНТ). А в 2002 году по приглашению президента Альфа-банка Петра Авена СТС начал управлять продюсер Александр Роднянский. Именно под его руководством образовавшийся холдинг StoryFirst получил название «СТС Медиа» (на тот момент в него входили СТС и его региональные «дочки»). Компания вела подготовку к IPO и постепенно обрастала активами. В 2005 году «СТС Медиа» запустил телеканал «Doмашний», в 2007 году за $65 млн купил четвертый по объему аудитории телеканал Казахстана — «31 канал», а в 2008-м — ДТВ (сейчас «Че») за $395 млн.

IPO состоялось в июне 2006 года на американской бирже NASDAQ. «CTC Медиа» разместил около 18% акций на $380,5 млн, капитализация составила $2,1 млрд — это была крупнейшая сделка в истории российских медиа. Акции продолжили расти — через год капитализация удвоилась, но жизнь компании после выхода на IPO превратилась в «сложное упражнение», говорит Вячеслав Муругов. Он пришел в компанию в 2005-м по приглашению Роднянского, возглавив департамент производства сериалов СТС.

«В телевизионном бизнесе зачастую нужно подождать, пока тот или иной проект раскачается, а статус публичной компании обязывает каждый квартал публиковать подробную отчетность. Если цифры падают, со стороны акционеров возникает давление, приходится идти на непопулярные меры: убирать проекты из сетки до того, как они раскрылись», — объясняет Муругов. Менеджмент при этом работает «как на сцене», говорит он: «Все знают, кто сколько денег получил, какие показатели не выполнил и так далее».

В первой половине 2008 года цена акций «СТС Медиа» постоянно обновляла рекорды, на пике вся компания стоила около $4,7 млрд. В этих условиях внимание акционеров практически полностью переключилось с вопросов развития контента на мониторинг биржевых котировок, вспоминает Роднянский. Следуя новым приоритетам, владельцы «СТС Медиа» решили сменить руководителя холдинга: по приглашению Авена для разработки «более системного подхода в управлении» (цитата по «Коммерсанту») компанию возглавил финансист Антон Кудряшов, который до этого руководил сетью «НТВ Плюс» и входил в совет директоров издательского дома «Афиша».

Он сменил в должности гендиректора Роднянского, но последний остался в компании — на специально созданном «стратегическом» посту президента «СТС Медиа». Тогда же в компании появилась должность генерального продюсера — им стал Муругов, который к тому времени дорос до позиции исполнительного продюсера СТС. «Антона надо было поддержать — восполнить недостающие навыки в телевизионном бизнесе. Если совсем упрощать, то предполагалось, что один [Муругов] будет отвечать за творчество, а другой [Кудряшов] за бизнес», — объясняет Муругов.

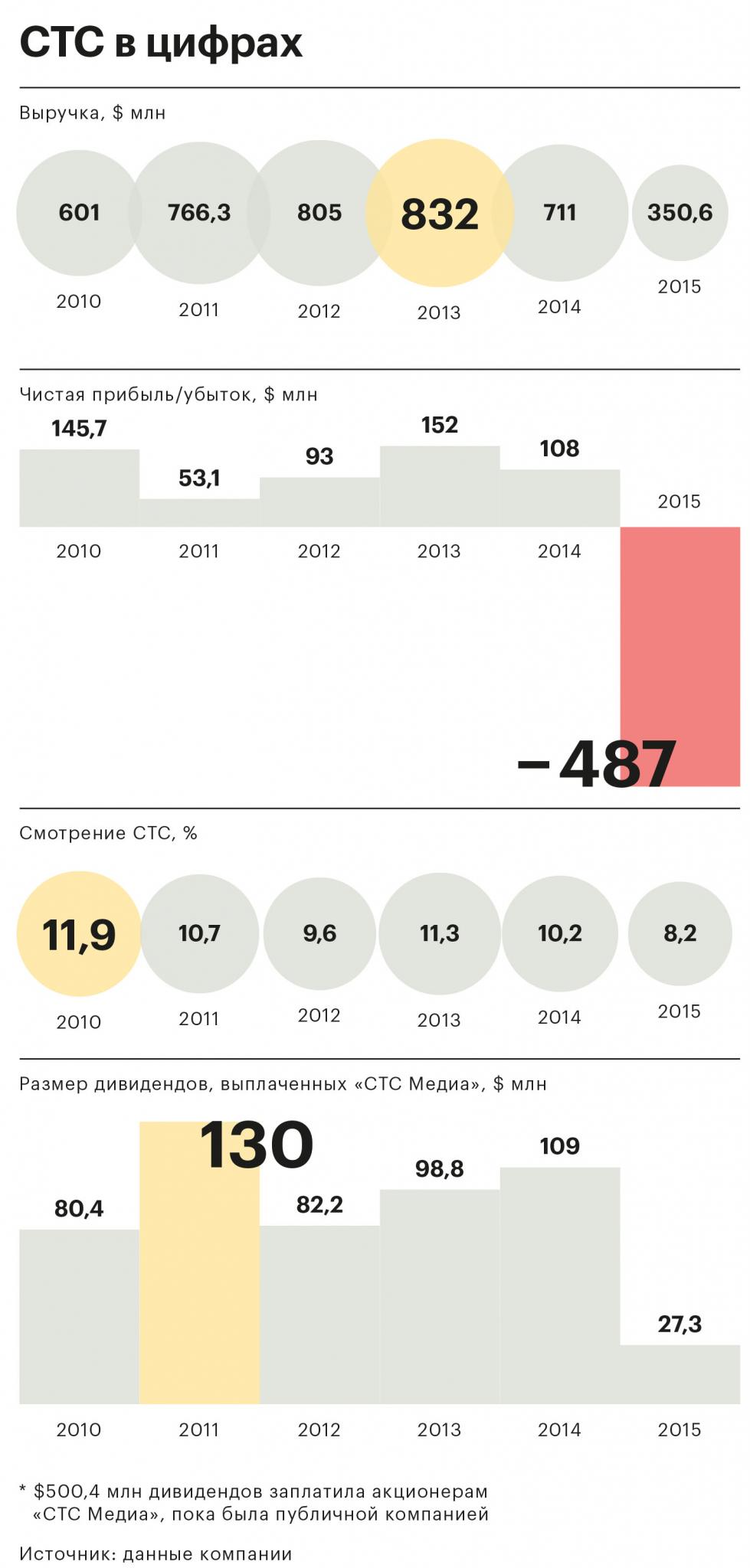

С финансовой точки зрения «СТС Медиа» чувствовал себя хорошо: относительно неудачным стал только 2009 год — выручка упала до $506 млн с $640 млн в 2008 году, компания объяснила это сокращением рекламного рынка в кризис и ослаблением курса рубля (чистая прибыль при этом выросла до $100 млн с $22,5 млн в 2008-м). В 2010 году холдинг увеличил выручку до $601,3 млн, чистую прибыль — до $145,7 млн.

В то же время начал набирать популярность конкурент СТС — принадлежащий «Газпром-Медиа холдингу» канал ТНТ. «ТНТ не был публичной телекомпанией, там много лет все старались сделать главное — библиотеку качественного контента, и все финансовые проблемы решались исходя из этой задачи, даже если программа стоила больше, чем ее расчетная прибыльность. В «СТС Медиа» в это время делались прогнозные рейтинги, устанавливались нормативы рентабельности и куча других показателей», — рассказывает бывший генеральный продюсер ТНТ Дмитрий Троицкий, во время работы в «СТС Медиа» руководивший каналами ДТВ и «Перец».

Роднянский уверен, что проблемы начались именно после попытки конкурировать с ТНТ. По его словам, будучи CEO, он развивал СТС как канал для семейного просмотра: «А ТНТ с самого начала обозначил другую генеральную линию вещания — молодые мужчины строят отношения с молодыми женщинами. По этой причине мы и Comedy Сlub на канал не взяли, и в итоге проект прекрасно реализовался на ТНТ». В итоге, пытаясь превратиться из семейного в молодежный канал, «СТС оказался вторичным продуктом, условно говоря, ТНТ для бедных», добавляет продюсер.

По словам Роднянского, СТС генерировал 75% выручки холдинга, а его аудитория падала. Если по итогам 2009 года доля СТС — количество зрителей, которые смотрят канал, по отношению ко всем, кто смотрит телевизор, — выросла с 11,8 до 12,2%, то с 2010 по 2011 год смотрение среди аудитории от 6 до 54 лет упало до 10,7%, свидетельствуют отчеты компании. При этом зависимость от рекламной выручки стала еще сильнее — с 2009 по 2011 год ее доля в общей выручке «СТС Медиа» выросла с 93 до 95%, а доходы от сублицензирования и собственного производства продолжали падать. В 2009 году производственные компании («Костафильм» и «Сохо Медиа», объединенные в июле 2011 года в Story First Production) принесли $1,2 млн, в 2011 году — всего $378 тыс. Общие доходы от сублицензирования и собственного производства в 2010 году составили $38 млн, в 2011-м — $15,8 млн.

Кудряшов в беседе с журналом РБК заявил, что еще в период его руководства компания задумывалась о делистинге, чтобы стать более конкурентоспособной в новых российских реалиях. От идеи уйти с биржи менеджмент отказался из-за высоких расходов — это обошлось бы в «несколько десятков миллионов долларов», говорит менеджер, затрудняясь назвать точную сумму. «Никто не мешает быстро принимать решения таким компаниям, как Apple, Google и Facebook (соцсеть признана в РФ экстремистской и запрещена), публичный статус их не останавливает», — возражает Роднянский. По его мнению, проблемы начались, потому что «рулить компанией поставили начетчиков, которые за общими словами прятали свой испуг перед вызовами профессии».

«Главная проблема заключалась в размывании бренда. Менеджмент перестал рисковать во всем, боясь ошибиться и просесть по цифрам, перестали запускать такие длинные сериалы, как «Бедная Настя», «Не родись красивой», — перечисляет Роднянский, покинувший «СТС Медиа» в июне 2009 года.

«Русский Мердок»

Летом 2011-го из капитала «СТС Медиа» вышла «Альфа-Групп»: 25,2% акций холдинга за $1,07 млрд купила кипрская Telcrest. На момент сделки владельцами Telcrest были структуры, связанные с банком «Россия» Юрия Ковальчука и его партнеров, — НМГ, аффилированный с ней «Медиасет», а также «Сургутнефтегаз» и Itera Media Limited (входила в состав группы «Итера»). Спустя год принадлежащая сейчас «Роснефти» группа «Итера» (переименована в «РН-газ») вышла из «СТС Медиа», продав «Медиасету» 27,88% Telcrest. Сегодня контроль над Telcrest сохраняют структуры банка «Россия» и его партнеров: банку принадлежит 26,03%, Abit Holding Limited — 29,05%, НМГ — 5,29%, «Сургутнефтегазу» — 9,53%.

Переговоры о продаже Авен вел напрямую с Ковальчуком. «Наш пакет дает права большие, чем просто блокирующий. По соглашению акционеров мы фактически делили контроль с Modern Times Group (шведская MTG, владела 38,3% «СТС Медиа»). У нас реально были равные права в управлении компанией с нашим шведским партнером. Новое акционерное соглашение было переписано практически без изменений. Структуры Юрия Ковальчука в СТС получили ровно такие же права, как и MTG», — рассказывал Авен Forbes в 2011 году. Тогда же он назвал Ковальчука «русским [Рупертом] Мердоком», уточнив, что тот является самым крупным медиаинвестором в стране. На вопросы журнала РБК представитель Альфа-банка не ответил.

Через полгода после сделки Кудряшов покинул компанию, став гендиректором «ВымпелКома». По его словам, решив уйти, он «опередил события»: бывший СEO «СТС Медиа» утверждает, что новый акционер был настроен привести в холдинг свою команду и «лояльного гендиректора». С Ковальчуком Кудряшов не общался. Он утверждает, что не знал о готовящейся продаже доли «Альфа-Групп» Telcrest: акционеры вели переговоры в условиях конфиденциальности.

И.о. гендиректора «СТС Медиа» после отставки Кудряшова стал финансовый директор Борис Подольский (совет директоров утвердил его в должности в июне 2012 года). Он руководил компанией около полутора лет до августа 2013 года. За это время холдинг незначительно увеличил выручку — на 5%, до $805 млн. Однако главная проблема, падение популярности СТС, только усугублялась. По итогам 2012-го доля канала в целевой аудитории (6–54) упала до рекордно низкого показателя в 9,6%. Подольский от общения с РБК отказался.

В июле 2013-го «Ведомости» называли две возможные причины отставки Подольского: «недостаточная лояльность» Ковальчуку, а также отсутствие у «СТС Медиа» долгосрочной стратегии. В августе 2013 года СЕО «СТС Медиа» была назначена Юлиана Слащева, большая часть карьеры которой связана с коммуникационным агентством «Михайлов и партнеры». По словам источника РБК, близкого к «СТС Медиа», Слащева была «первым человеком нового акционера [Telcrest] на посту CEO». Сама Слащева это опровергала: в интервью изданию «Сноб» она заявляла, что связи с акционером ограничивались тем, что банк «Россия» долгое время работал с «Михайлов и партнеры». От комментариев для этого материала Слащева отказалась.

На посту CEO ей предстояло снизить зависимость холдинга от телерекламы, доля которой в выручке продолжала расти и в 2013-м составила 97%. Компания должна была больше зарабатывать на контенте, объясняет близкий к руководству «СТС Медиа» источник. Коррективы в правила игры на рынке внесли российские власти. Меньше чем через год после вступления Слащевой в должность депутаты Госдумы стремительно провели работу над поправками в закон о СМИ, который запрещал иностранцам быть учредителями российских средств массовой информации и владеть более чем 20% их уставного капитала. Президент Владимир Путин подписал закон в октябре 2015 года, он вступил в силу с начала 2016 года.

Дефицит покупателей

«СТС Медиа» оказался крупнейшим по выручке медийным активом, который подпал под требования нового закона. На момент его принятия большая часть акций принадлежала иностранцам: 38% — шведской MTG, 36% находились в свободном обращении на NASDAQ, единственным акционером с российскими бенефициарами был Telcrest. Со дня, когда депутаты внесли поправки в закон о СМИ, до их подписания акции компании подешевели почти на 51% — капитализация снизилась с $1,48 млрд до $728 млн. Дешевле «СТС Медиа» стоил только в разгар кризиса 2008–2009 годов.

За месяц до принятия закона Слащева пыталась вывести компанию из-под удара. Она обратилась в комитет Госдумы по информационной политике с просьбой сделать исключение для публичных компаний, писали в октябре 2014 года «Ведомости» и подтвердил журналу РБК источник, близкий к руководству «СТС Медиа». Но к моменту вступления закона в силу ответа Слащева не получила, добавил собеседник.

Рассмотрению поправок предшествовали санкции Минфина США против «ближнего круга» Путина. Ограничительные меры коснулись банка «Россия» и Юрия Ковальчука: власти Штатов запретили акционеру банка въезд, а также заморозили его активы на территории страны. С момента основания «СТС Медиа» был компанией с «американской пропиской» — головное юрлицо CTC Media Inc., долю в котором и купила Telcrest, было зарегистрировано в штате Делавэр. Таким образом, санкции лишили Telcrest возможности увеличить долю в холдинге или продать актив, а представители акционера в совете директоров больше не могли голосовать по ключевым вопросам.

По словам источника, близкого к руководству «СТС Медиа», менеджменту предстояло за короткий срок найти способ соответствовать требованиям нового закона. «Рассматривалось множество вариантов, вплоть до самых экзотических: и передача в доверительное управление, и перевод акций в долговые обязательства», — рассказывает собеседник, знакомый с ходом обсуждений. В итоге спустя два месяца совет директоров счел оптимальным вариантом продажу актива.

«На все про все — от поиска инвестора до закрытия сделки и ухода с биржи — был ровно год. Это очень маленький срок. Один только делистинг технически занимает почти шесть месяцев», — объясняет источник, близкий к менеджменту компании. По его словам, Слащевой поправки «практически не оставили возможности заниматься телевидением как таковым», а главным KPI стала успешная реструктуризация компании, что особенно ценно с учетом того, что американским миноритариям, которые «любят и умеют судиться по любому поводу», принадлежало почти 40% «СТС Медиа». «То, что в итоге не было ни одного суда, — это просто поразительно, американские юристы называли это miracle [чудо]», — говорит собеседник журнала РБК.

Помимо делистинга компании требовалось найти покупателей на 75% акций — доли всех иностранных акционеров. «Желающих было катастрофически мало: кризис, рынок падает, выручка всех каналов снижается. Рынок потенциальных покупателей составлял всего 10–15 человек», — вспоминает источник, участвовавший в подготовке сделки. Выручка «СТС Медиа» в 2014 году снизилась на 15%, до $711,4 млн, чистая прибыль — на 29%, до $108 млн. Доля СТС также упала с 11,3% до 10,2%.

Компанией заинтересовались трое претендентов. Среди них — группа ОНЭКСИМ Михаила Прохорова, а также консорциум инвесторов во главе с основателем «Амедиа» Александром Акоповым и его давним партнером Леонардом Блаватником, говорят два источника, близких к «СТС Медиа». По словам одного из них, «в серьезные намерения консорциума совет директоров не поверил», а Прохоров был «далеко не самым активным претендентом». Акопов от комментариев отказался, представитель ОНЭКСИМа не ответил на вопросы журнала РБК.

Главным претендентом стал третий участник, «первый контакт» с которым осуществил банк UBS, нанятый «СТС Медиа» в качестве консультанта, — им стала принадлежащая Алишеру Усманову и Ивану Таврину группа UTH (ЮТВ Холдинг, управляет каналами «Ю», «Муз-ТВ» и Disney). Детальные переговоры с покупателями вела Слащева, говорят два источника, близких к «СТС Медиа».

Эпоха ренессанса

В июле 2015 года Слащева и гендиректор ЮТВ Андрей Димитров подписали соглашение, которое гарантировало ЮТВ эксклюзивное право вести переговоры о покупке российского бизнеса «СТС Медиа». Если бы совет директоров выбрал другого покупателя, ЮТВ получил бы возмещение всех расходов на консультантов и юристов.

Усманова и Таврина совет директоров «СТС Медиа» воспринял как «стратегических интересантов», рассказывает источник, близкий к руководству холдинга. На тот момент у каждого из покупателей был большой опыт владения медийными активами. Усманов кроме контрольного пакета ЮТВ владеет издательским домом «Коммерсантъ» и контролирует Mail.Ru Group. Таврину принадлежит 46,95% ЮТВ, с 2006 года он владеет группой «Выбери Радио», которая объединяет более 70 радиостанций почти в 20 городах России.

В конце сентября 2015 года «СТС Медиа» заключил окончательное соглашение о продаже 75% операционного бизнеса ЮТВ за $200 млн. О закрытии сделки было объявлено 24 декабря 2015 года. Спустя несколько дней Усманов в интервью «России 24» заявил, что рассмотреть возможность покупки доли в «СТС Медиа» ему предложил Таврин. Тогда же Усманов подчеркнул, что его партнер будет участвовать в управлении активом. В начале 2016 года в совет директоров российской структуры «СТС Медиа» вошли Таврин, Димитров и гендиректор ИД «Коммерсантъ» Владимир Желонкин. Впоследствии Таврин возглавил совет директоров компании.

В мае 2016 года «СТС Медиа» покинула Слащева. Таврин, который за месяц до этого оставил пост гендиректора «МегаФона», считался наиболее вероятным кандидатом на пост нового СЕО, говорят два собеседника журнала РБК, близкие к «СТС Медиа». Но по словам источника, работавшего в совете директоров вместе с Тавриным, спустя несколько месяцев после сделки его участие в жизни компании «постепенно сошло на нет». Таврин никогда не собирался возглавлять «СТС Медиа», поскольку карьера на ТВ его больше не интересует, заверяет знакомый бизнесмена. Сам Таврин на вопросы журнала РБК не ответил.

В конце мая 2016 года «СТС Медиа» завершил реструктуризацию — компания покинула NASDAQ. Новой головной структурой холдинга стало ООО «СТС Инвестментс», позже переименованное в «СТС Медиа»: 75% в этой компании принадлежит ЮТВ, другим акционером стала американская CTC Media (ее единственный акционер — Telcrest).

Тогда же компания объявила о назначении нового CEO: гендиректором стал Муругов, который покидал холдинг в 2014-м из-за разногласий со Слащевой, говорит источник, близкий к «СТС Медиа». Во время двухлетнего перерыва он трудился в студии Art Pictures Vision, выпустившей в том числе сериал «Молодежка» для СТС, фильмы «Духless», «Сталинград». Основным акционером Art Pictures является НМГ (80%).

По словам Муругова, предложение поступило совместно от двух акционеров. «СТС Медиа» — это бенчмарк телевизионного бизнеса в России. Единственная в своем роде идеальная модель бизнеса, где нет никаких дотаций государства, все подчинено исключительно бизнес-логике. Так что я рад, что нужно было просто развивать то, что еще до меня было сделано», — рассказывает глава холдинга.

«С приходом Вячеслава и его команды в «СТС Медиа» начнется эпоха ренессанса и возвращение на былые высоты, — надеется Эдуард Илоян, генеральный продюсер Yellow, Black and White, ключевого поставщика контента для СТС. — Пока компанией руководили непрофильные в телевизионном бизнесе люди, она начала регрессивный путь из контентной компании в финансовую». Что изменилось в руководстве «СТС Медиа» за последние полтора года?

Общее пространство

Гендиректор «Dомашнего» Марина Хрипунова — единственный руководитель каналов «СТС Медиа» из команды Муругова, выросший внутри холдинга. Директора СТС, «Че» и СТС Love — Дарья Легони-Фиалко, Лев Макаров и Кира Ласкари являются выходцами из «ПрофМедиа», который присоединился к «Газпром-Медиа холдингу» (ГПМХ) в 2014 году. «ПрофМедиа» на тот момент руководила Ольга Паскина — нынешний гендиректор НМГ.

«Для меня большая честь, что все эти профессионалы согласились быть членами моей команды. Да, они выходцы из ГПМХ, но у нас на рынке два крупных развлекательных холдинга, и люди время от времени переходят из одного в другой... Все эти люди несколько лет назад работали с Ольгой [Паскиной], которая возглавила НМГ и присутствует в общем с нами пространстве», — комментирует кадровые совпадения Муругов.

«Общее пространство», о котором говорит гендиректор «СТС Медиа», стало обретать юридические очертания весной 2017 года, когда «СТС Медиа» и НМГ объявили о начале совместных продаж спонсорской рекламы через сейлз-хаус «Эверест». Летом компании также объединили закупку прав на контент и бэк-офис. Функции последнего для обоих холдингов теперь выполняет компания «Медиа Бизнес Солюшнс» во главе с операционным директором «СТС Медиа» Светланой Фефиловой, в прошлом вице-президентом «ПрофМедиа ТВ». С июня 2017 года НМГ принадлежит 51% долей во всех трех совместных компаниях.

«Идея создать сервисную компанию для телеканалов, которая будет заниматься административно-финансовыми вопросами, родилась в «ПрофМедиа». Там работала компания Profmedia Business Solutions, которая обслуживала каналы холдинга. На втором этапе она должна была предлагать свои услуги другим компаниям. И раз история повторилась в НМГ, значит, Ольга верит в эту бизнес-идею, а совет директоров «СТС Медиа» — в ее эффективность», — объясняет источник на рынке, знакомый с Паскиной.

К сервисной компании НМГ и «СТС Медиа» может подключиться и ЮТВ, однако компания прошла «сложный процесс интеграции с Disney, поэтому пока изучает вопрос», объясняет источник, знакомый с ситуацией. «Реализовать эти возможности в полной мере на данном этапе можно было бы только в случае, если бы мы владели

100% актива. В «СТС Медиа» наша доля 75%, в Disney — 80%, и это приводит к невозможности полной интеграции компаний», — объяснил журналу РБК гендиректор ЮТВ Андрей Димитров.

Четыре источника журнала РБК, близкие к руководству «СТС Медиа» и НМГ, говорят, что сейчас холдинги, имеющие общих акционеров, — это, по сути, «одна компания». В такой конфигурации Муругов — идеальный человек на посту СЕО, говорит один из них: «Он самый подходящий руководитель для компании, которая может стать производственно-продюсерским блоком большой группы. А такие люди, как Таврин и Паскина, — уже про глобальное управление».

«У НМГ и «СТС Медиа» есть синергия вокруг телевизионного бизнеса. Все вопросы, которые касаются телевидения и контента, решает Муругов и его команда. НМГ в это не лезет», — говорит источник, близкий к НМГ.

Все последние решения о смене менеджеров «СТС Медиа» принимались «по согласованию» с гендиректором НМГ, говорят четыре источника РБК, близкие к «СТС Медиа». Однако собеседник журнала РБК, знакомый с ситуацией, не согласен с такой интерпретацией: «Правда в том, что на всех этих людей давали референсы. Паскина и многие топы «СТС Медиа» долго работали в одной команде в «ПрофМедиа». Думаю, Муругов советовался по кандидатам, но финальное решение принимал сам».

Рынок для двоих

«Изначально предполагалось, что покупателем «СТС Медиа» будет НМГ. Группа обратила внимание на растущие активы, приносящие прибыль», — говорит источник, покинувший «СТС Медиа» незадолго до продажи ЮТВ.

Если бы актив сразу выкупила НМГ, реструктуризация компании могла бы закончиться судами, поясняет другой собеседник, близкий к руководству «СТС Медиа»: гражданам США запрещено заключать сделки с лицами и компаниями, подпавшими под санкции. Помимо банка «Россия» и Юрия Ковальчука, ограничения коснулись и его племянника — президента НМГ Кирилла Ковальчука. По словам источника, Усманова «долго уговаривали» купить долю в «СТС Медиа», чтобы сделка состоялась. В пресс-службе НМГ на вопрос о планах купить «СТС Медиа» заявили, что сделка требовала «значительных ресурсов в ограниченные сроки», тогда группа пересматривала стратегию и решила в процессе не участвовать. Усманов и Таврин — крупные бизнесмены, действующие в собственных коммерческих интересах во всех своих проектах, добавил представитель НМГ.

По словам гендиректора ЮТВ Андрея Димитрова, компания всегда интересовалась «СТС Медиа» «как крупнейшим частным телевизионным холдингом». В 2015 году ЮТВ предлагали купить существенную миноритарную долю, но холдинг интересовал «мажоритарный пакет – в идеале 100%». Еще один источник, близкий к руководству «СТС Медиа», заверяет, что, когда юристы готовили сделку [по продаже 75% «СТС Медиа»], не предполагалось, что НМГ будет ее конечным интересантом: «Может, на уровне [Юрия] Ковальчука и Алишера Бурхановича [Усманова] это и было понятно, но это было неизвестно даже на уровне Юлианы [Слащевой]».

Интерес Усманова логичен, рассуждает бывший менеджер «СТС Медиа»: тот мог купить 75% «СТС Медиа», чтобы объединить с ЮТВ и потом избавиться от большого актива в пользу НМГ. «ЮТВ давно для него является обузой, потому что он ринулся в новые медиа — и правильно сделал, они зарабатывают намного больше», — говорит источник. Пресс-служба USM Holdings, управляющего активами Усманова и его партнеров, отказалась от комментариев. В пресс-службе НМГ заявили, что, если акционеры решат продать ЮТВ, группа рассмотрит возможность покупки актива.

Интерес к «СТС Медиа» объясняется желанием НМГ бросить вызов крупнейшему частному медиахолдингу страны ГПМХ — у последнего более диверсифицированное телевизионное портфолио, считает один из бывших топ-менеджеров «СТС Медиа». «Менеджмент НМГ всегда обсуждал ГПМХ в контексте, что они намного, просто в разы больше», — говорит источник, близкий к НМГ. По его словам, «СТС Медиа» интересен НМГ как «состоявшийся, успешный и известный бренд в сфере эфирного развлекательного телевидения, такого актива юридически в портфеле НМГ сейчас нет». В ГПМХ их четыре — ТНТ, ТНТ4, «Пятница» и ТВ-3 (последние два по итогам 2016 года показали наибольшую чистую прибыль на рынке — 1,1 млрд руб. и 1 млрд руб. соответственно).

С точки зрения денежных потоков ГПМХ и НМГ пока действительно несопоставимы: по итогам 2016 года выручка ГМПХ составила 82,2 млрд руб., выручка НМГ, по расчетам журнала РБК, — 23,17 млрд руб. Но НМГ приближается к главному конкуренту по аудитории, активно наращивая портфолио телевизионных активов.

После принятия закона о запрете на иностранное владение СМИ холдинг Юрия Ковальчука и партнеров скупил целую россыпь телеканалов у зарубежных вещателей. К примеру, 80% кабельных каналов Viasat (History, TV1000, «Русское кино» и др.), принадлежавших MTG, в октябре 2015 года купил Анатолий Карякин, президент оператора наружной рекламы Gallery, и спустя пару месяцев продал НМГ. Позднее в состав НМГ вошли и 11 кабельных телеканалов сети Discovery (включая Discovery Channel, Animal Planet, TLC и Eurosport) — группа также получила 80% операционного бизнеса. В мае 2016 года совместное предприятие НМГ (80%) и Discovery Networks (20%) получило контроль над российскими активами Turner Broadcasting System, среди которых CNN и детские каналы Cartoon Network и Boomerang.

Совокупная доля телеактивов ГПМХ (вместе с кабельными каналами), по данным Mediascope, составляет 26,13%. НМГ пока может похвастаться аудиторией в 13,34% (без учета «Первого канала», но с долей на рынке платного ТВ). Но вместе с совокупной долей каналов «СТС Медиа» НМГ может вплотную приблизиться к конкуренту, получив 22,94% аудитории.

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?

Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl